- 07/06/2023

Alcuni dei servizi finanziari presenti su Fintastico ci sono stati segnalati dai nostri partner che ci compensano.

La valutazione di Fintastico deriva dalla media ponderata delle valutazioni provenienti da Trustpilot, App Store, Google Play store

In queste settimane migliaia di cittadini sono alle prese con la necessità di regolarizzare la loro posizione come detentori di criptovalute rispetto a quanto stabilito dalla nuova legge di bilancio 2023.

In attesa del nuovo provvedimento dell’Unione Europea sulle cripto-attività (MiCA-Markets in Crypto Asset), l’Italia decide di dare un giro di vite importante con la nuova legge di bilancio per le dichiarazioni fiscali in relazione alle criptovalute.

Le criptovalute sono soggette a tassazione? Sono obbligato a dichiararle fiscalmente nella dichiarazione dei redditi? Devo dichiarare le plusvalenze a partire da una data in concreto? Le criptovalute sono da considerarsi un investimento?

Cercheremo di fare chiarezza a queste domande e altri aspetti che riguardano la dichiarazione dei redditi nel modello 730/2023 Persone Fisiche e su come compilare il quadro RW in relazione alle cripto-attività.

Distinzione delle cripto-attività

Criptovalute, token utility, NFT (no fungible token), stable coin, equity token, security token, sono solo alcuni dei termini utilizzati per determinare la tipologia degli asset digitali, identificandone lo scopo per il quale sono stati generati.

Proprio per fare chiarezza su questi svariati significati la legge di bilancio apporta il seguente chiarimento:

Supplemento ordinario n.43/L alla GAZZETTA UFFICIALE Serie generale – n. 303

“126. … Ai fini della presente lettera, per “cripto-attività” si intende una rappresentazione digitale di valore o di diritti che possono essere trasferiti e memorizzati elettronicamente, utilizzando la tecnologia di registro distribuito o una tecnologia analoga. …”

Come indicato quindi nell’articolo, ogni attività digitale, che possa rappresentare un valore o un diritto e che possa essere trasferita elettronicamente mediante tecnologia blockchain o simili, è da considerarsi cripto-attività e pertanto soggetta alle condizioni della legge di bilancio per essere posta in dichiarazione.

Come identifica le criptovalute l'agenzia delle entrate

Già negli anni passati l’Agenzia delle Entrate mediante la circolare circolare 72/E 2016 aveva fatto chiarezza sulle criptovalute ponendole alla stregua delle valute estere, e come strumenti finanziari possono generare “redditi diversi” sottoponendosi a tassazione in base all’art. 67 del TUIR.

Obbligo di dichiarazione ai fini del monitoraggio Riquadro RW

Ricordiamo innanzi tutto che l’obbligo di dichiarazione ai fini del monitoraggio fiscale scatta quando possediamo criptovalute (anche per un solo giorno) con una giacenza di 15.000 euro, ovvero per IL SOLO POSSESSO DI CRIPTOVALUTE, scatta l’obbligo di dichiarazione se si supera la giacenza (anche per un solo giorno) di 15.000 euro.

Il concetto di monitoraggio non determina che vi siano delle imposte da pagare su quanto posseduto. Una cosa è informare di possedere delle cripto-attività, altra cosa è rientrare nei casi previsti dalle norme fiscali per il pagamento di determinate imposte.

Casi in cui bisogna dichiarare fiscalmente le criptovalute

I casi sono due:

quando le criptovalute possedute abbiano superato una giacenza media di 51.645,69 euro per almeno 7 giorni consecutivi.

Interpello Agenzia delle Entrate n. 788/2021

“Conseguentemente, le cessioni a termine di valute virtuali rilevano sempre fiscalmente, mentre le cessioni a pronti generalmente non danno origine a redditi imponibili mancando la finalità speculativa, salva l'ipotesi in cui la valuta ceduta derivi da prelievi da portafogli elettronici (wallet), per i quali la giacenza media superi un controvalore di euro 51.645,69 per almeno sette giorni lavorativi continui nel periodo d'imposta, ai sensi del combinato disposto degli articoli 67, comma 1, lettera c-ter), e comma 1-ter. Agli effetti di quest'ultima disposizione, il prelievo dai wallet è equiparato ad una cessione a titolo oneroso.”

Il secondo caso che implica l’obbligo di dichiarazione si verifica nel caso in cui sia generata una minus o plusvalenza di 2.000 euro rispetto alle attività di conversione eseguite.

Pertanto se si possiedono criptovalute che hanno generato una plusvalenza o minusvalenze superiore a 2.000 euro ci si trova nella condizione d’obbligo dichiarativo, ricordando che tali importi vanno calcolati nella condizione di conversione e pertanto fiscalmente rilevanti ai fini della dichiarazione.

Come calcolare plusvalenze e minusvalenze con le criptovalute

La nuova legge di bilancio chiarisce che per tutte le cripto-attività saranno tassate le plusvalenze provocate dagli investimenti. Superata una plusvalenza superiore a 2.000 € in caso di cash-out (ovvero la conversione da criptovaluta a moneta fiat, eur, usd, ecc.) o che siano trasferite a terzi per eventuali acquisti di beni e/o servizi, dovrà essere pagata una imposta del 26% sulla differenza tra prezzo di acquisto e il valore di realizzo.

Supplemento ordinario n.43/L alla GAZZETTA UFFICIALE Serie generale – n. 303

“126. Al testo unico delle imposte sui redditi, di cui al decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, sono apportate le seguenti modificazioni: a) all’articolo 67, comma 1, in materia di redditi diversi, dopo la lettera c-quinquies) è inserita la seguente: « c-sexies) le plusvalenze e gli altri proventi realizzati mediante rimborso o cessione a titolo oneroso, permuta o detenzione di cripto-attività, comunque denominate, non inferiori complessivamente a 2.000 euro nel periodo d’imposta…”

Pertanto, si potranno calcolare anche le minusvalenze generate dall’investimento in criptovalute (se superiori a 2.000 € all’anno) e dedurle da plusvalenze future. La minusvalenza generata potrà essere dedotta per un periodo non superiore ai 4 esercizi successivi (4 anni). Importante considerazione da fare, è che il valore di acquisto dovrà essere documentato mediante apporto di una documentazione certificata e inequivocabile, pena l’attribuzione del valore di acquisto a zero considerando il valore di mercato della criptovaluta come 100% plusvalenza.

Cosa succede se scambio le mie criptovalute con altre criptovalute?

Anche in questo ambito la legge di bilancio non lascia alcun dubbio sulla modalità di come considerare il processo di conversione ad altra criptovaluta.

Supplemento ordinario n.43/L alla GAZZETTA UFFICIALE Serie generale – n. 303

“126. … Non costituisce una fattispecie fiscalmente rilevante la permuta tra cripto-attività aventi eguali caratteristiche e funzioni ;”

Attenzione alla specificità del contesto “aventi eguali caratteristiche e funzioni”.

In altre parole, se possiedo degli utility token e li converto a stable coin compio un’operazione di conversione con token che non possiedono medesime caratteristiche. Pertanto se ho generato delle plusvalenze superiori a 2.000 euro complessivamente nell’anno devo pagare il 26% di imposta.

Come imputare le minusvalenze subite nell'anno 2022?

L’articolo 127 chiarisce anche questo aspetto:

“127. Le plusvalenze relative a operazioni aventi a oggetto cripto-attività, comunque denominate, eseguite prima della data di entrata in vigore della presente legge si considerano realizzate ai sensi dell’articolo 67 del testo unico delle imposte sui redditi, di cui al decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, e le relative minusvalenze realizzate prima della medesima data possono essere portate in deduzione ai sensi dell’articolo 68, comma 5, del medesimo testo unico. Ai fini della determinazione della plusvalenza si applica l’articolo 68, comma 6, del predetto testo unico.”

È importante tenere presente che per portare in dichiarazione le minusvalenze o plusvalenze subite è necessario avere tutta la documentazione a disposizione al fine di poter dimostrare il momento di acquisto, il prezzo di acquisto delle monete e per certificare in modo inoppugnabile il valore di acquisto rispetto a quello di mercato.

Cosa succede se non sono in grado di certificare il valore di acquisto delle criptovalute?

Il Legislatore ha ipotizzato inoltre una situazione di impossibilità nel presentare documentazione idonea che dia evidenza del prezzo di acquisto delle monete che si possiedono.

Supplemento ordinario n.43/L alla GAZZETTA UFFICIALE Serie generale – n. 303

“133. Agli effetti della determinazione delle plusvalenze e delle minusvalenze di cui alla lettera c-sexies) del comma 1 dell’articolo 67 del testo unico delle imposte sui redditi, di cui al decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, introdotta dal comma 126, lettera a), del presente articolo, per ciascuna cripto-attività posseduta alla data del 1° gennaio 2023 può essere assunto, in luogo del costo o del valore di acquisto, il valore a tale data, determinato ai sensi dell’articolo 9 del citato testo unico, a condizione che il predetto valore sia assoggettato a un’imposta sostitutiva delle imposte sui redditi nella misura del 14 per cento.”

Per queste situazioni, il Legislatore consente di dichiarare come valore di acquisto delle monete, il prezzo che viene pubblicato al 1° gennaio 2023, pagando un’imposta totale del 14% sul valore dell’Asset Digitale dichiarato. Questo consente di calcolare le minusvalenze o plusvalenze partendo da tale valore recuperando come valore d’imposta il 14% pagato nel 2023.

Tale imposta può essere pagato in tre anni in parti uguali con un interesse maggiorato del 3% sulle rate successive il 2023.

Supplemento ordinario n.43/L alla GAZZETTA UFFICIALE Serie generale – n. 303

“135. L’imposta sostitutiva di cui al comma 133 può essere rateizzata fino a un massimo di tre rate annuali di pari importo, a partire dal 30 giugno 2023. Sull’importo delle rate successive alla prima sono dovuti gli interessi nella misura del 3 per cento annuo, da versare contestualmente a ciascuna rata.”

Tassazione per il solo possesso di cripto-attività

Con la nuova impostazione della legge di bilancio, il deposito di cripto-asset determina da parte del possessore un’imposta dello 0,2% sul deposito detenuto. Ai fini della determinazione dell’imposta dovuta si vedano le circolari dell’Agenzia delle Entrate numero 48/2012 e numero 15/2013.

Questo intendimento è dovuto dal fatto che i wallet materialmente sono portafogli digitali e possono essere anonimi o centralizzati presso un Exchange autorizzato e vigilato.

Il legislatore non fa distinzione tra wallet di deposito anonimi e wallet centralizzati. Il SOLO POSSESSO di criptovalute, determina in ogni caso l’imposta di bollo (imposta indiretta perché non si basa sulla proporzionalità della capacità di reddito dei soggetti) dello 0,2% sul valore posseduto. Il calcolo dell’imposta di bollo va calcolato per i mesi che si è detenuto il deposito. Se ho ricevuto i token a ottobre, si calcola l’imposta per un quarto del suo totale.

| Descrizione dell'operazione | Regime fiscale applicabile |

|---|---|

| Scambio tra valute virtuali di pari estrazione | Non fiscalmente rilevante – esente da dichiarazione |

| Uso di una cripto-attività per acquistare un bene o un servizio | fiscalmente rilevante – da dichiarare - Tassabile |

| Uso di una criptovaluta per l’acquisto di un NFT | fiscalmente rilevante – da dichiarare – Tassabile |

| Conversione di una criptovaluta con euro o altre valute estere | fiscalmente rilevante – da dichiarare - Tassabile |

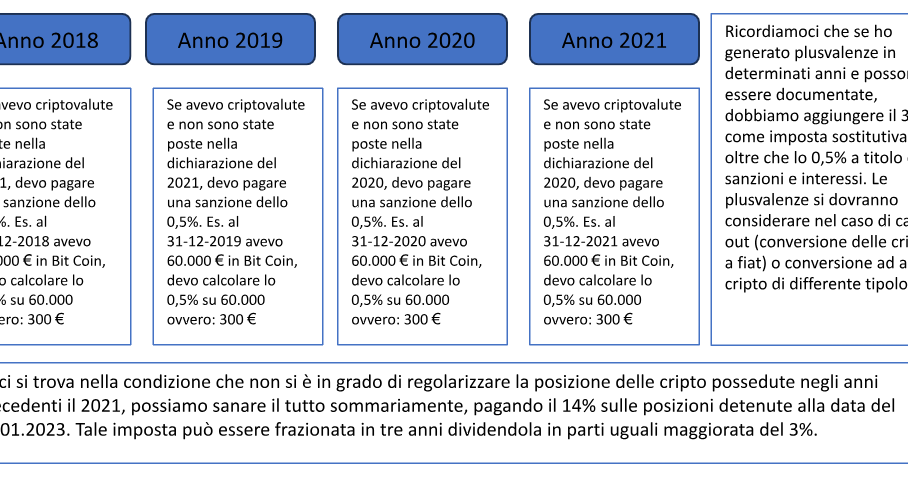

Come regolarizzare mancate dichiarazioni degli anni precedenti?

La nuova legge di bilancio apporta importanti adempimenti obbligatori per coloro che non hanno mai dichiarato il possesso o le operazioni generate dalle criptovalute acquistate e vendute.

In caso di assenza di redditi da dichiarare (nessun cash out fatto), sarà possibile regolarizzare la posizione versando una sanzione per omessa dichiarazione nella misura ridotta dello 0,5% per ciascun anno sul valore delle attività non dichiarate. Stiamo indicando quindi depositi senza alcuna plusvalenza materializzata.

Supplemento ordinario n.43/L alla GAZZETTA UFFICIALE Serie generale – n. 303

“138. I soggetti di cui all’articolo 4, comma 1, del decreto-legge 28 giugno 1990, n. 167, convertito, con modificazioni, dalla legge 4 agosto 1990, n. 227, che non hanno indicato nella propria dichiarazione annuale dei redditi le cripto-attività detenute entro la data del 31 dicembre 2021 nonché i redditi sulle stesse realizzati possono presentare istanza di emersione secondo il modello approvato con il provvedimento del direttore dell’Agenzia delle entrate di cui al comma 141.”

“139. I soggetti di cui al comma 138 che non hanno realizzato redditi nel periodo di riferimento possono regolarizzare la propria posizione attraverso la presentazione dell’istanza di cui al medesimo comma, indicando le attività detenute al termine di ciascun periodo d’imposta e versando la sanzione per l’omessa indicazione di cui all’articolo 4, comma 1, del decreto-legge 28 giugno 1990, n. 167, convertito, con modificazioni, dalla legge 4 agosto 1990, n. 227, nella misura ridotta pari allo 0,5 per cento per ciascun anno del valore delle attività non dichiarate.”

In caso di redditi da dichiarare (cash out effettuato), oltre alla sanzione dello 0,5%, la regolarizzazione potrà avvenire tramite il pagamento di un’imposta sostitutiva del 3,5% del valore delle cripto attività al momento del realizzo. In altre parole, se ho convertito 20.000 € in crypto senza dichiararne il reddito maturato dovrò pagare un’imposta del 4% (0,5% + 3,5%).

“140. I soggetti di cui al comma 138 che hanno realizzato redditi nel periodo di riferimento possono regolarizzare la propria posizione attraverso la presentazione dell’istanza di cui al medesimo comma e il pagamento di un’imposta sostitutiva, nella misura del 3,5 per cento del valore delle attività detenute al termine di ciascun anno o al momento del realizzo, nonché di un’ulteriore somma, pari allo 0,5 per cento per ciascun anno del predetto valore, a titolo di sanzioni e interessi, per l’omessa indicazione di cui all’articolo 4, comma 1, del decreto-legge 28 giugno 1990, n. 167, convertito, con modificazioni, dalla legge 4 agosto 1990, n. 227.”

Come trattare criptovalute ricevute a titolo di corrispettivo per la vendita di beni e servizi?

Tale fattispecie può verificarsi, ad esempio, in occasione della vendita di un bene usato attraverso un market place.

Certamente non si tratta di investimento a scopo speculativo in criptovalute, stante il fatto che le stesse sono utilizzate a titolo di semplice corrispettivo per il pagamento di un bene.

In ogni caso, qualora venissero superate le soglie di possesso di criptovalute indicate nel presente articolo sarò comunque tenuto a dichiararle ai fini del monitoraggio fiscale. Infatti, anche se le ho ricevute quale prezzo della vendita ne sono comunque entrato in possesso detenendole all’interno di un wallet, ancorché non le abbia ancora convertite ad altra criptovaluta o a denaro fiat.

Tuttavia è opportuno specificare che la compravendita non deve assumere i caratteri dell’attività commerciale effettuata a scopo speculativo. Nel caso in cui si intenda vendere un semplice bene usato (ad es. un atuo, una bicicletta od un software già utilizzato), nulla quaestio. Qualora, per contro, si effettuino più operazioni di acquisto e di rivendita di beni non usati e ragguagliabili, se complessivamente considerate, alla stregua un’attività commerciale vera e propria, ancorché occasionale, è necessario calcolare, ai fini della dichiarazione dei redditi, l’aliquota marginale sull’incasso, ancorché il corrispettivo sia in criptovalute, dovendo inserire il valore ricevuto nel riquadro della dichiarazione rubricato “redditi diversi”.

È bene tenere sempre presente che qualora si superino determinate soglie economiche a fronte di una attività di vendita svolta direttamente o mediante un market place, vi sono ambiti fiscali da rispettare anche se abbiamo incassato criptovalute senza averle convertite ad euro.

Certamente ogni fattispecie va analizzata e studiata singolarmente al fine di individuare la corretta impostazione fiscale e, a tal fine, è opportuno avvalersi di un commercialista che vi assista nella stesura della dichiarazione dei redditi.

Conclusioni

Certamente vi sono molte altre considerazioni da esplorare che richiedono approfondimenti e risposte da parte dell’Agenzia delle Entrate. Infatti resta aperta tutta la materia sul ruolo che devono avere gli intermediari che operano sul territorio italiano e che hanno ricevuto regolare autorizzazione registrandosi presso l’apposito registro tenuto da OAM nella sezione “Operatori in Valute Virtuali”.

Sappiamo che da gennaio 2023 tutti coloro che sono inseriti in questo apposito registro, devono inviare un elenco dei possessori dei wallet indicando le relative operazioni generate dal deposito, acquisto, vendita delle criptovalute.

Queste informazioni saranno poi verificate ai fini della correttezza delle dichiarazioni fiscali inviate dai cittadini.

Pertanto è oramai segnata la strada che porta ad una inevitabile regolamentazione fiscale e legale del mercato cripto, aumentando considerevolmente la sicurezza e la qualità dell’intero indotto, iniziando dagli intermediari (exchange), gli operatori in quanto depositari o emittenti di criptovalute, e chi svolge la consulenza in tale ambito.

Con l’approvazione inoltre del MiCA avuta il 20 aprile 2023, e la imminente attuazione, avremmo per la prima volta in Europa un quadro normativo che potrà mettere le basi per questo mercato oramai di evidente interesse per cittadini e imprese.

Articolo scritto da:

Studio Pagano & Partners, di Monica Pagano

Avv. Andrea Seccamani

Dott. Marco Pedrazzoli