Che cos'è Moneyfarm

Moneyfarm è una piattaforma di consulenza finanziaria indipendente con un servizio che nasce dalla combinazione di risorse tecnologiche (software e algoritmi) e umane (consulenti dedicati e customer service), con il vantaggio di aumentare l'efficienza dei portafogli e abbattere i costi di gestione in capo all’investitore.

La piattaforma è stata fondata nel 2011 da Paolo Galvani e Giovanni Daprà. Con oltre 166 milioni di euro di finanziamenti raccolti dagli investitori in 6 round, oggi è una delle più grandi società europee online per la gestione patrimoniale, autorizzata e regolata dalla Financial Conduct Authority (FCA) e vigilata in Italia da Consob, l’autorità nazionale di controllo sulle società finanziarie.

Con un team di oltre 200 professionisti, Moneyfarm investimenti gestisce il patrimonio di oltre 130.000 risparmiatori a un ritmo di crescita che è sempre stato a doppia cifra, anno su anno, per un totale che supera i 2,8 miliardi di euro di risparmi in gestione.

Nel 2023, per l’ottavo anno consecutivo, Moneyfarm ha ricevuto il Sigillo d’Oro “Miglior servizio di consulenza finanziaria indipendente” dall’Istituto tedesco di qualità e finanza.

A chi si rivolge Moneyfarm

Investire con Moneyfarm è adatto a chi sceglie di ricorrere all'aiuto di un team di esperti per la gestione dei propri soldi perché non ha tempo, voglia o competenze per svolgere questa attività da solo. Oppure perché cerca semplicemente una modalità gestita attraverso cui investire ulteriore liquidità.

La soglia minima di investimento iniziale è di 5.000 euro: Moneyfarm è pensato infatti anche per chi non ha grandissime cifre da investire o capitali da versare, ma vorrebbe comunque accedere alle opportunità offerte dagli strumenti di investimento complessi e richiede un supporto e una personalizzazione massima. Inoltre, i costi di Moneyfarm sono dichiarati e trasparenti sin dall’inizio.

Il gestore del risparmio rende automatici molti processi, aiutando in questo senso chi non ha molta dimestichezza con gli strumenti di investimento avanzati, di fatto offre la gestione automatizzata degli investimenti.

La proposta si rivolge anche alla fascia di investitori “mass affluent” con patrimoni compresi fra 50mila e 500mila euro.

I rendimenti su Moneyfarm sono “allevati” con cura, per questo propone di creare la soluzione personalizzata di investimento più adatta al raggiungimento degli obiettivi di ognuno. Per raggiungere questo scopo i portafogli Moneyfarm puntano sulla diversificazione (geografica, temporale, tra titoli), su costi di gestione contenuti (grazie alla scelta di fondi di investimento a basso costo di gestione) e sulla lungimiranza (aiutando a essere sempre focalizzato sull'obiettivo, guardando poco all'oggi).

Moneyfarm

Promozione Moneyfarm del momento

Con la promozione Moneyfarm del momento hai a disposizione un'analisi gratuita del tuo portafoglio finanziario da parte di un consulente indipendente al di fuori di Moneyfarm. Il consulente ti fornirà una valutazione di efficienza e qualità per ogni singolo strumento con commenti e consigli specifici.

La gestione patrimoniale di Moneyfarm

Uno dei servizi offerti da Moneyfarm è la gestione patrimoniale. Come funziona? Moneyfarm si propone di definire un percorso di investimento coerente con i bisogni di ogni cliente, gestendolo nel tempo per massimizzare le opportunità di rendimento. Una volta capiti gli obiettivi (ogni investitore compila un questionario ad hoc per identificare il proprio profilo e il piano più adatto), si definisce il portafoglio di investimento più funzionale agli obiettivi, ed è possibile iniziare a investire in maniera semplice e intuitiva dalla propria area personale.

A ogni cliente viene affiancato un consulente dedicato, sempre disponibile via telefono, chat o email per aggiornare sulla gestione portafoglio e per aiutare a fare le scelte migliori, mentre il team di gestione Moneyfarm si occupa della costruzione e dell’aggiornamento del portafoglio.

La gestione patrimoniale Moneyfarm è indipendente (a garanzia di un servizio senza conflitti d’interesse), flessibile (si può disinvestire in parte o totalmente in qualsiasi momento e senza costi), trasparente (accesso totale al proprio investimento anche da mobile), comoda e anche conveniente: è possibile risparmiare fino al 50% sui costi di gestione rispetto a servizi comparabili.

Esempio di risparmio con Moneyfarm

Per fare un esempio di risparmio sui costi, poniamo il caso che tu voglia investire 100mila euro con Moneyfarm per 5 anni in un piano moderato e quindi a medio rischio.

Con Moneyfarm il rendimento lordo è di 16.944€, mentre con i fondi concorrenti è di 14.249€. All’apparenza i rendimenti sono in linea, ma quando passiamo ai costi ecco che Moneyfarm in 5 anni chiede 4.903€, mentre la concorrenza 10.700€. Nei fatti il rendimento netto con Moneyfarm sarà di 12.041€, mentre con gli altri di soli 3.549€ in 5 anni su 100 mila euro investiti.

Piano di Accumulo del Capitale con Moneyfarm

A tutti i portafogli Moneyfarm in gestione patrimoniale è possibile associare un Piano di Accumulo del Capitale (PAC), ovvero una soluzione di investimento basata su versamenti periodici che permette di mitigare le oscillazioni di mercato, vedendo crescere il proprio risparmio nel tempo e supportando il proprio investimento contenendo i rischi.

Creare un Piano di Accumulo è semplice: basta scegliere l’importo del contributo mensile che si vuole aggiungere al portafoglio (è richiesto un contributo iniziale minimo di 5.000€ e un versamento mensile minimo di 100€), associabile a un portafoglio esistente così come a uno aperto ad hoc.

Si imposta poi un bonifico ricorrente dalla propria banca verso il proprio conto Moneyfarm pari al contributo mensile selezionato: non è vincolante perché può essere sospeso in qualsiasi momento e sarà dunque possibile interrompere i versamenti, ma anche cambiarne l’importo o ritirare l’investimento senza penali.

La proposta di PAC Moneyfarm è innovativa perché è l'unico piano di accumulo del capitale in Italia che permette di investire su un portafoglio diversificato senza alcun sovrapprezzo.

Il Conto Titoli di Moneyfarm

Moneyfarm ha introdotto il prodotto Conto Titoli per consentire ai propri clienti e ai nuovi clienti di investire in azioni ed ETF quotati.

Il conto titoli di Moneyfarm è in regime amministrato, quindi l’investitore non dovrà preoccuparsi di pagare le tasse a parte come avviene quando investe su molte delle piattaforme di trading. Moneyfarm agisce da sostituto d’imposta per la serenità dei suoi clienti.

Conto Titoli seguirà uno stile di investimento improntato al lungo termine, il quale è l’approccio che Moneyfarm persegue con i suoi clienti sin dall’inizio. Lo strumento offrirà una visione aggregata di tutti gli investimenti con il fine di consentire una gestione equilibrata del rischio.

L’investitore otterrà anche informazioni e approfondimenti utili al processo decisionale per prevenire i cosiddetti “bias comportamentali” tipici del mondo del trading.

Moneyfarm Liquidità+: investire in un fondo monetario

Nell’attuale contesto economico e finanziario tornano di grande interesse i fondi monetari, così arriva Moneyfarm Liquidità+ che permette di investire in un portafoglio di fondi monetari progettato e supervisionato dal team di Asset Allocation.

I fondi monetari sono interessanti perché rappresentano un modo per investire nei titoli di debito a breve scadenza con un rischio basso: Titoli di Stato, carte commerciali, certificati di deposito.

Utilizzato in particolare da investitori con una bassa propensione al rischio può offrire un rendimento maggiore del 3,9% senza vincoli, pur restando la possibilità di rischio del capitale.H2 Il piano pensione di Moneyfarm

Moneyfarm propone un Piano Individuale Pensionistico (PIP), un prodotto istituito da Allianz Global Life ma gestito al 100% dal team di gestione Moneyfarm e distribuito da Moneyfarm Insurance. Si tratta di un fondo pensione complementare che integra quella che sarà la propria pensione pubblica.

- È un prodotto flessibile, non c'è infatti nessun vincolo rispetto a frequenza o importo dei versamenti e nessun costo di entrata, caricamento o uscita per la massima libertà di programmare i contributi secondo le proprie possibilità.

- È un prodotto sicuro, visto che costituisce un patrimonio autonomo e separato rispetto a quello di Moneyfarm, a garanzia dell’intoccabilità assoluta delle risorse versate.

- È un prodotto fiscalmente efficiente, dal momento che i premi versati sono completamente deducibili fino a un massimo di 5.164,57€ l'anno. Se si decide di versare il TFR, si riceve un bonus fiscale fino al 34%.

Consulenza indipendente di Moneyfarm

Oltre a ridurre i costi Moneyfarm offre anche un servizio di consulenza indipendente, con la possibilità dunque di un'analisi degli investimenti anche al di fuori del portafoglio Moneyfarm (valutazione di efficienza e qualità per ogni singolo strumento con commenti e consigli specifici).

Basta richiedere un’appuntamento telefonico con un consulente Moneyfarm e compilare poi un modulo con le informazioni utili per l’analisi. L'analisi sarà contenuta in un documento riservato che verrà inviato via mail, con la possibilità di spiegazioni e approfondimenti a voce con il proprio consulente finanziario via telefono.

Moneyfarm

Il piano pensione di Moneyfarm

Moneyfarm propone un Piano Individuale Pensionistico (PIP), un prodotto istituito da Allianz Global Life ma gestito al 100% dal team di gestione Moneyfarm e distribuito da Moneyfarm Insurance. Si tratta di un fondo pensione complementare che integra quella che sarà la propria pensione pubblica.

- È un prodotto flessibile, non c'è infatti nessun vincolo rispetto a frequenza o importo dei versamenti e nessun costo di entrata, caricamento o uscita per la massima libertà di programmare i contributi secondo le proprie possibilità.

- È un prodotto sicuro, visto che costituisce un patrimonio autonomo e separato rispetto a quello di Moneyfarm, a garanzia dell’intoccabilità assoluta delle risorse versate.

- È un prodotto fiscalmente efficiente, dal momento che i premi versati sono completamente deducibili fino a un massimo di 5.164,57€ l'anno. Se si decide di versare il TFR, si riceve un bonus fiscale fino al 34%.

I costi per gli utenti Moneyfarm

Con Moneyfarm i costi di apertura non ci sono: aprire un conto e depositarne i soldi non costa niente e anche i successivi versamenti sono gratuiti. Non ci sono neppure costi di cancellazione dal servizio: può essere fatto in qualsiasi momento e senza costi aggiuntivi.

| Investimento minimo | 5.000€ |

|---|---|

| Costo di gestione | Dall’1,00% allo 0,40% all'anno sul controvalore IVA esclusa in base alla liquidità investita. |

| Costo medio dei fondi | 0,20% |

| Bid-ask spread annuale medio | 0,08% |

| Costo di gestione | 1,25% all’anno sul controvalore dell’investimento |

|---|---|

| Costo amministrativo | 10€ all’anno |

Rendimenti storici dei portafogli Moneyfarm

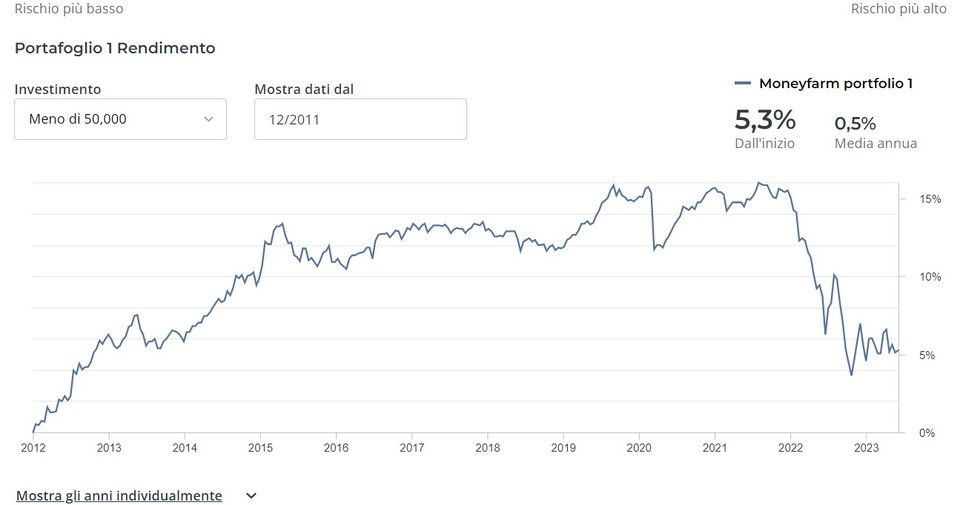

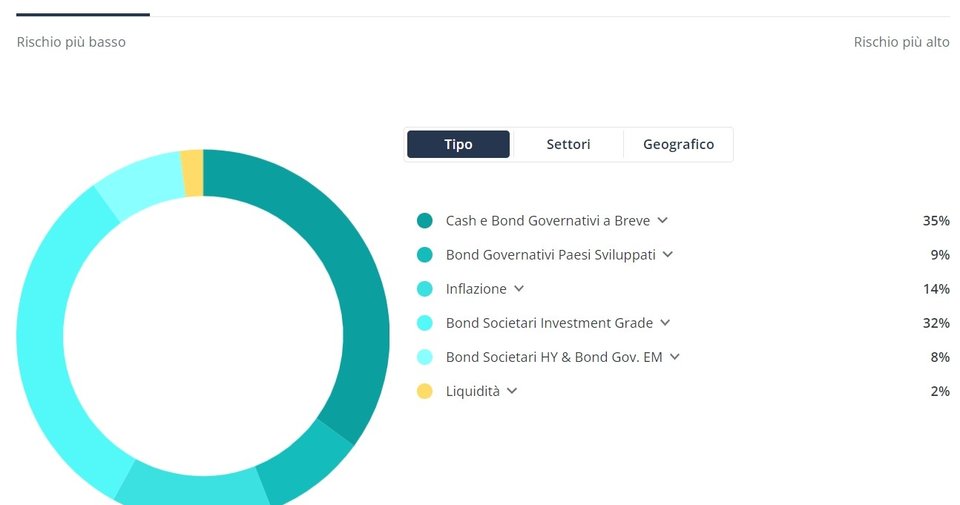

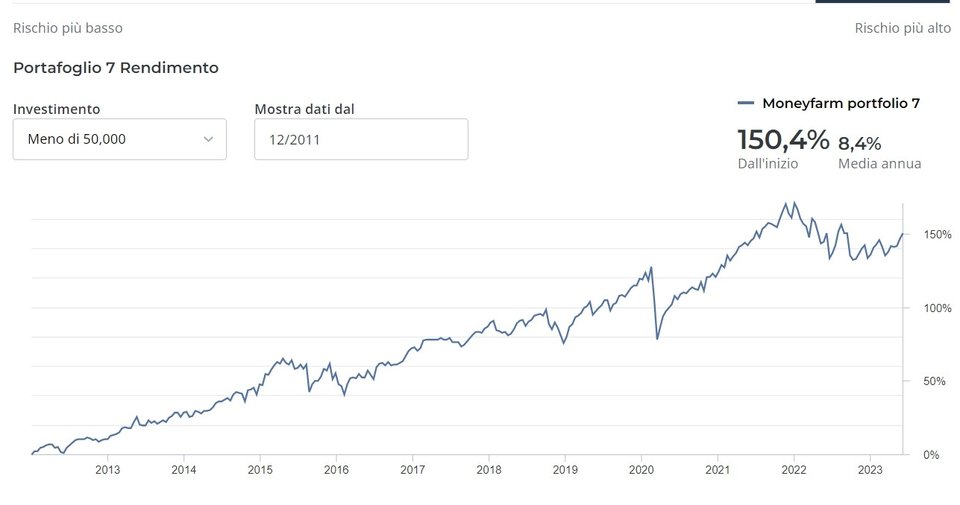

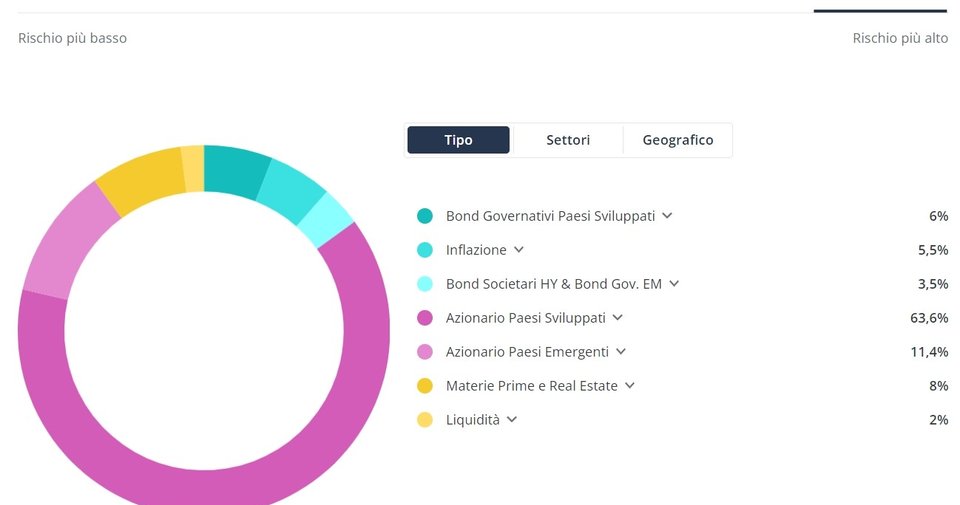

Moneyfarm, per personalizzare e diversificare al massimo, propone 14 portafogli di investimento, separati in 7 livelli di rischio e suddivisi per ammontare investito. Per un investimento inferiore ai 50.000€, il portafoglio Moneyfarm è composto da un massimo di 8 exchange traded funds (ETFs), mentre se l'investimento supera i 50.000€, può contenere fino a 14 ETF.

Nelle immagini sotto riportate riproponiamo un esempio del rendimento del portafoglio Moneyfarm a più basso e a più alto rischio negli anni, con un capitale investito inferiore a 50.000€: si tratta di una simulazione dei rendimenti dei portafogli modello di Moneyfarm dal 30 dicembre 2011, basata su un investimento iniziale senza successive contribuzioni né disinvestimenti. La performance è al lordo delle commissioni di gestione di Moneyfarm e delle tasse e al netto del costo degli strumenti. Ricordiamo che la simulazione Moneyfarm è un'indicazione da prendere in esame considerando che la performance passata non può rappresentare un indicatore affidabile dei rendimenti futuri.

Per guardare i rendimenti storici di tutti i portafogli Moneyfarm è possibile controllare sotto la voce "Portafogli e rendimenti" dalla piattaforma web.

Mentre il simulatore Moneyfarm di un Piano di accumulo (PAC), è accessibile dal sito web del gestore patrimoniale. Basterà impostare l’importo dell’investimento (minimo 5.000€) e il simulatore Moneyfarm restituirà tutte le informazioni, compresi i costi.

I portafogli di Moneyfarm prendono in considerazione i seguenti asset class:

- Cash e Bond governativi a breve: strumenti finanziari a breve termine, in genere con scadenza non superiore a un anno, molto liquidi e con un livello di rischio basso, tipici per la gestione della liquidità. Alcuni esempi di titoli sottostanti gli ETF sono BOT italiani o T-Bills americani).

- Bond Societari Investment Grade: l'asset class rappresenta i bond societari emessi da istituti finanziari e con un rating considerato Investment Grade; il rating definisce il profilo di rischio dell'emittente e questi emittenti godono di un rating considerato meno rischioso dalle agenzie. Il rischio è principalmente di credito, legato cioè alla capacità dell'emittente di ripagare il titolo a scadenza.

- Inflazione: asset class che rappresenta le obbligazioni di paesi sviluppati che pagano interessi legati all'andamento dell'inflazione: offrono protezione dall'erosione del valore della moneta, e il loro andamento è legato alle aspettative sul mutamento del tasso di inflazione. Il rischio è legato ai movimenti della curva dei tassi d'interesse e delle aspettative di inflazione.

- Bond Societari HY e Bond Gov. EM: asset class che rappresenta sia bond governativi e di imprese di paesi in via di sviluppo che bond societari dei paesi sviluppati ma classificati più rischiosi dalle agenzie di rating e definiti "High Yield" (alto rendimento). Il rischio è principalmente di credito, cioè legato alla capacità dell'emittente di ripagare il titolo a scadenza.

- Bond Gov. Paesi Sviluppati: asset class che rappresenta i bond governativi o dei paesi sviluppati a medio e lungo termine. Il profilo di rischio è stato storicamente basso anche se la situazione, per alcuni paesi, è cambiata significativamente negli scorsi anni. Il rischio è riconducibile alla capacità del paese di ripagare i titoli, definito come rischio di credito, e ai movimenti dei tassi di interesse della valuta di riferimento, rischio di tasso.

- Azionario Paesi Sviluppati: asset class che rappresenta i mercati azionari dei paesi sviluppati, come ad esempio dell'area dell'Europa Occidentale e Nord America. Le variazioni di prezzo dipendono molto da mutamenti nei tassi di crescita dell'area di riferimento, dalla tipologia di azioni considerate e dal periodo storico o di mercato.

- Azionario Paesi Emergenti: asset class che rappresenta i mercati cosiddetti in via di sviluppo, come ad esempio quelli asiatici, Giappone escluso, o quelli dell'America Latina. Il livello di rischio è generalmente elevato ed è legato alla capacità delle diverse aree di riferimento di tenere il passo della crescita attesa, ma a ciò corrispondono ritorni attesi maggiori.

- Materie Prime e Real Estate: asset class che rappresenta le materie prime (energia, metalli preziosi o prodotti dell'agricoltura) e indici legati al mercato immobiliare. Queste due tipologie di investimenti sono molto legate all'andamento dell'economia reale.

- Liquidità: la quota del portafoglio che non viene impiegata in fondi e serve a garantire flessibilità all'allocazione durante i ribilanciamenti (oltre a fare fronte alla fiscalità e alle commissioni di gestione).

Il Portafoglio 1, quello a rischio più basso, con un investimento inferiore a 50.000€ ha avuto, dal 2011 a ottobre 2023, un rendimento pari allo 0,3% come media annua (3,1% dall'inizio).

Il Portafoglio 7, quello a rischio più alto, con un investimento inferiore a 50.000€ ha avuto dal 2012 a ottobre 2023 un rendimento pari al 7,9% come media annua (146,7% dall'inizio).

Pro e contro di Moneyfarm

Cosa ci piace

Non si pagano penali per lasciare la piattaforma

Opinioni Moneyfarm rilasciate dai clienti lusinghiere

Commissioni e costi Moneyfarm sono ridotti e trasparenti

Simulatore dei rendimenti Moneyfarm pubblico e trasparente

Consulenti dedicati per guidarti nel mondo degli investimenti

Cosa non ci convince

Presenza di commissioni fisse.

L'investimento minimo non è basso (5.000 €)

Dove ottenere info e supporto

È attiva una live chat sul sito, dove è presente anche una sezione di domande frequenti molto ben strutturata. Un servizio a valore aggiunto è la sezione di approfondimento, con guide, ebooks e ricerche.

Numerosi e indicati chiaramente i metodi di contatto per parlare con i consulenti. Nell'orario di apertura (dal lunedì al giovedì con orario 9-19; venerdì 9-18) è possibile telefonare al numero verde 800.984.275, oppure al +39 02 450 76621. Si può utilizzare anche la mail (info@moneyfarm.com), o ancora Twitter (@MoneyfarmITA) o Facebook Messenger (Moneyfarm Italia). È possibile anche fissare un appuntamento telefonico compilando il modulo di richiesta presente sul sito.

Moneyfarm e Tinaba: confronto

Moneyfarm e Tinaba sono due servizi web per la gestione dei portafogli finanziari dei clienti: sicuri e affidabili, sono dei Roboadvisor che investono in fondi di investimento a basso costo di gestione, puntando sulla diversificazione per aumentare la sicurezza e le opportunità di rendimento.

Moneyfarm combina l'azione di software in grado di elaborare dati di mercato e idee di investimento con la consulenza “ad personam”, mentre Tinaba offre il supporto dell'assistenza clienti.

Moneyfarm è una piattaforma focalizzata esclusivamente sugli investimenti, mentre Tinaba è un conto digitale con carta che offre diversi servizi per la gestione del denaro, tra cui l’investimento. Vediamo nel dettaglio gli elementi caratterizzanti le due offerte per capire quale si adatta meglio alle proprie esigenze.

| Moneyfarm | Tinaba | |

|---|---|---|

| Iscrizione | Dal sito | Dall'app |

| Investimento iniziale minimo | 5.000 € | 2.000 € |

| Portafogli proposti | 7, dal meno rischioso (1) al più rischioso (7) | 8, con 4 differenti profili di rischio |

| Costi e commissioni | Dall'1% (investimenti da 5.000 a 20.000 €) fino al 0,30% (investimenti superiori a 500.000 €) | Dall'1% (investimenti fino a 19.999 €) fino al 0,40% (investimenti oltre 1 milione €) |

| Costi apertura/chiusura rapporti; commissione negoziazione e performance | Gratis | Gratis |

| Consulente dedicato | Si | No |

Recensioni di Moneyfarm

Da una ricerca svolta dall’Istituto Tedesco Qualità e Finanza su oltre 230.000 consumatori, Moneyfarm è stati valutato come Migliore Servizio di Consulenza Finanziaria Indipendente in Italia negli ultimi sei anni.

In base alle recensioni Moneyfarm presenti su Trustpilot (2.420), il servizio Moneyfarm è stato valutato Eccezionale dal 53% e Molto buono dal 26% (con un punteggio globale di 3,8 su 5). Le opinioni negative su Moneyfarm sono pari all’8%.

Tra le opinioni Moneyfarm più frequenti si legge che i clienti apprezzano la chiarezza della piattaforma, l’efficienza e la professionalità.

Le recensioni della Moneyfarm app raccolgono un punteggio elevato anche su Apple Store, pari a 4,6/5 da 3.540 recensioni. Anche le opinioni dei clienti sulla app Moneyfarm per Google Play risultano essere lusinghiere, con 4,3/5 stelle da 5.610 recensioni utente e oltre 100mila download.

Domande frequenti su Moneyfarm

La commissione di Moneyfarm è calcolata sul singolo portafoglio o sull’intera posizione?

L’applicazione della fascia commissionale Moneyfarm si basa sul totale investito. Ad esempio, se si investono 15.000 euro in un portafoglio e 5.000 euro in un altro, la classe commissionale che verrà applicata è quella dello 0,75% (valida per gli investimenti da 20.000 a 200.000 euro).

Come vengono addebitate le commissioni?

Le commissioni vengono addebitate con cadenza mensile. Il loro valore è pari alla media del controvalore giornaliero del portafoglio, moltiplicata per il costo del servizio giornaliero. Il controvalore giornaliero del portafoglio è dato dalla somma del controvalore degli ETF e la liquidità compresa nel portafoglio. La liquidità depositata, in attesa di essere aggiunta a un portafoglio non concorre al calcolo delle commissioni. Le commissioni includono l’intero costo del servizio.

Che livello di rischio hanno le gestioni Moneyfarm?

Moneyfarm offre sette profili di rischio diversi, tutti comunque bilanciati. Dopo il processo di profilazione, Moneyfarm ti suggerisce a quale profilo di gestione aderire, a seconda dei tuoi obiettivi, del tuo orizzonte temporale e della tua disponibilità.

Se ritiro i miei soldi devo pagare una penale?

No, non ci sono clausole particolari per interrompere il servizio e puoi farlo in ogni momento.

Quale impatto ha avuto la Brexit sul cliente Moneyfarm?

Nessuno, Moneyfarm, pur mantenendo la sede legale nel Regno Unito, continuerà a operare in Italia attraverso la succursale italiana autorizzata da Consob (la quale decide sentita Banca d’Italia), senza alcun impatto sul cliente.

Quali sono i costi del Fondo Pensione?

Il Fondo Pensione proposto da Moneyfarm prevede una commissione di gestione annua pari all'1,25%, indipendentemente dalla linea di gestione scelta, a cui si aggiunge un costo amministrativo annuo di 10 euro. Non ci sono costi di caricamento, trasferimento, cambio linea, riscatto e anticipazione.

I contributi versati sono deducibili?

Ogni anno è possibile dedurre i contributi versati fino a 5.164,57 euro: quanto investito nel Piano Individuale Pensionistico andrà a ridurre la base imponibile IRPEF. Non si considera invece la quota del TFR eventualmente dedicata all’investimento pensionistico.

Gli investimenti in titoli e altri strumenti finanziari comportano sempre il rischio di perdita del capitale. Questo contenuto non deve essere inteso come consiglio di investimento