- 08/06/2018

Alcuni dei servizi finanziari presenti su Fintastico ci sono stati segnalati dai nostri partner che ci compensano.

La valutazione di Fintastico deriva dalla media ponderata delle valutazioni provenienti da Trustpilot, App Store, Google Play store

Durante l’hype subito dalle criptovalute durante il 2017, un’inchiesta che ha suscitato molto scalpore è stata quella su Tether, una stable coin promossa da Bitfinex, uno degli exchange (borse virtuali) più popolari per il trading di Bitcoin e altre criptovalute.

Se siete persone che seguono questo mondo, è difficile che non abbiate mai sentito parlare di stablecoins o monete stabili. C’è ancora però molta disinformazione su cosa siano e cosa rappresentano.

Cos’è una Stable Coin?

Se avete esperienza con le criptovalute saprete che una delle caratteristiche che contraddistingue le stesse è la loro volatilità. Come abbiamo visto appunto durante il 2017, la maggior parte delle criptovalute è cresciuta immensamente di valore, anche arrivando a moltiplicarsi per diverse volte. Una stablecoin non ha questa caratteristica (è importante sottolineare che questa non è una caratteristica intrinseca di tutte le criptovalute, anzi: la volatilità dipende dal sentimento di mercato e dalla grossa speculazione che si sta facendo su questi prodotti).

Al contrario, una stablecoin possiede ontologicamente la caratteristica di stabilità di prezzo. Nonostante abbiano preso piede solo nell’ultimo anno, l’idea di stable coin non è nuova ed era già stata ipotizzata nel 2014 da Vitalik Buterin. Una delle opinioni più comuni a favore delle stablecoins consiste nel fatto che queste siano un buon modo di proteggersi contro la volatilità, che può essere sfruttata sia per il trading classico, sia per il mercato dei derivati, delle opzioni e i mercati predittivi, ovvero quei mercati virtuali costruiti attorno alla possibilità di far scommettere le persone sulla possibilità di un evento dove le stable coins sarebbero il tipo di valuta ideale, in confronto ad una normale criptovaluta che ha il suo valore completamente soggetto alla legge della domanda e dell’offerta.

Le stablecoins sono quindi degli asset che conservano le proprietà di riserva di valore e unità di conto, diversamente da tutte le altre classi di assets a cui siamo abituati: anche l’oro, o semplicemente le fiat currencies (come euro o dollaro) sono state soggette a grandi volatilità nel tempo.

Le stable coins generalmente puntano ad essere “accoppiate” al dollaro statunitense (quindi ogni stable coin verrebbe scambiato a 1$, ma a volte si aggrappano alle altre principali valute o all'indice dei prezzi al consumo.

Idealmente una stablecoin dovrebbe essere in grado di sostenere una volatilità di mercato pressante, non dovrebbe essere estremamente costoso da mantenere, dovrebbe avere facile analisi dei parametri di stabilità e dovrebbe essere trasparente per i commercianti e gli arbitraggisti. Queste caratteristiche massimizzano la sua stabilità nel mondo reale.

I tipi di Stable Coins

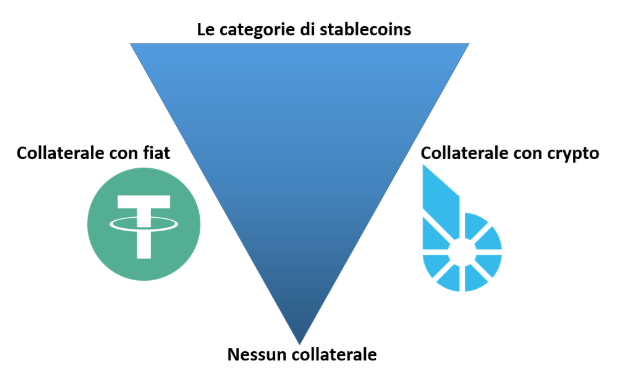

Le stablecoins possono essere suddivise in tre famiglie: monete con garanzia collaterale fiat, monete con garanzia collaterale crittografata e monete non garantite. Nel corso dell’articolo analizzeremo le differenze sostanziali che intercorrono tra queste.

Nel caso del collaterale in valuta fiat una stable coin è una promessa di pagherò, riscattabile a 1$. Vengono depositati dollari in un conto bancario e vengono emessi stable coins al cambio di 1:1 contro quei dollari. Quando un utente vuole rimettere in liquidazione i suoi stable coins in USD, i loro stable coins vengono distrutti e legati al dollaro. Indiscutibile che per la buona riuscita della missione, sia necessaria la centralizzazione, dovendosi affidare a un custode [fondamentalmente un attore centralizzato, come nel caso di Tether e Bitfinex] nel quale è necessario riporre la propria fiducia. Questo schema può resistere a qualsiasi volatilità di criptovaluta, poiché tutte le garanzie sono detenute in riserve fiat e rimarranno intatte nel caso di un crollo. Nessun altro tipo di stable coin è in grado di fornire tali sicurezze! Uno schema di sostegno legale è anche altamente regolamentato e vincolato da binari di pagamento legacy. Se vuoi “uscire” dalla stable coin (ovvero venderla in cambio di valuta fiat), sarà necessario effettuare un bonifico o degli assegni postali - un processo lento e costoso.

Sostenendo invece il collaterale tramite l’uso di altre criptovalute, è possibile “rimuovere” la centralizzazione dalle stable coins. L'idea rimane la stessa, ma invece di dollari statunitensi, la stable coin viene scambiato con altre criptovalute. In questo modo tutto può sostare sulla blockchain. Tuttavia, per antonomasia, le criptovalute sono instabili, il che significa che le proprie garanzie fluttueranno e, ovviamente, per definirsi tale, una stable coin non dovrebbe fluttuare di valore. Per risolvere questo problema si dovrà sovra-garantire la stable coin in modo che possa assorbire le fluttuazioni dei prezzi nel collaterale.

Ad esempio: depositiamo 200$ di Ether ed emettiamo 100$ di stable coin come controvalore. I nostri stable coins sono ora garantiti al 200%, quindi anche se il prezzo di ETH diminuisse del 25%, i nostri stable coins saranno comunque garantiti da 150$ di ETH, e possono ancora essere valutati a 1$ ciascuno. È possibile liquidarli ora se scegliamo di dare 100$ in ETH al proprietario degli stable coins e i rimanenti 50$ in ETH al depositante originale.

La domanda sorge spontanea: perché qualcuno dovrebbe voler bloccare 200$ di ETH per creare alcuni stable coins? Ci sono due incentivi: il primo risiede nel fatto che è possibile pagare l'interesse dell'emittente; il secondo invece è che l'emittente potrebbe scegliere di creare degli stable coins extra come forma di leva. Fondamentalmente, tutti le stable coins cripto-collaterali utilizzano alcune varianti di questo schema. È sufficiente sovrapporre la moneta in eccesso usando un'altra criptovaluta, e se il prezzo scende abbastanza, gli stable coins vengono liquidati. Tutto questo può essere gestito dalla blockchain in modo decentralizzato. La prima stable coin ad utilizzare questo schema è stato BitUSD (collateralizzato con BitShares), creato da Dan Larimer (successivamente anche creatore di EOS) nel 2013.

Analizzando il terzo caso, ovvero le stablecoins senza garanzia, ci si chiede cosa succederebbe se le persone credessero che il prezzo rimanga fisso a 1$, senza che vi sia alcun tipo di arbitraggio dei mercati per mantenerne il valore stabile. Eppure, le valute legali non sono sostenute da nulla e funzionano. Quindi, come può funzionare? Viene emessa una valuta con un mandato: può essere scambiata solamente a 1$. Per garantirne il prezzo è necessario controllare l’offerta monetaria. Se il prezzo scendesse a 2$, sarebbe necessario aumentare l'offerta di moneta con nuovi token per ridurre il prezzo fino a 1$. Al contrario, se il prezzo scendesse a 0,5$, riducendo l'offerta si acquisterebbero i token fino a riportare il prezzo a 1$.

È sempre possibile coniare nuovi token e aumentare l'offerta monetaria, ma c'è un limite a quanti token possiamo ricomprare, a meno che non si disponga di denaro infinito. Qualora i prezzi scendessero al di sotto di $1, le stable coins emettono un'obbligazione che può essere acquistata per 1 token. Questo legame è quindi riscattabile in futuro a 1$ quando il prezzo della moneta verrà ripristinato. Così facendo i partecipanti saranno incentivati ad acquistare solamente se crederanno che il prezzo della moneta aumenterà in futuro. Perché questo sia possibile, ci devono essere nuovi entranti e un nuovo afflusso netto per sovvenzionare i profitti dei possessori di obbligazioni. Tendenzialmente, le stablecoins funzionano solamente quando il mercato va in una direzione positiva, tendono a non essere affatto stabili.

Per concludere

La crescita delle Stable Coins si è vista perlopiù durante il 2017, come già menzionato prima. Il mercato e il panorama delle stablecoins sta crescendo sempre di più, con le sue limitazioni. Una stable coin funzionante potrebbe davvero essere qualcosa di importante per il mercato delle criptovalute, ma allo stesso tempo al momento non ci sono molte ragioni per utilizzare una stable coin, soprattutto nel lungo termine. Esistono diversi problemi di fiducia relativi all’investimento in una stable coin: la credibilità di “chi” la emette, la sicurezza del backing da parte di valute fiat o altre criptovalute, e la sicurezza della blockchain sottostante.