- 30/11/2021

Introduzione

Le SPAC sono dei veicoli finanziari che permettono a PMI a elevato potenziale di crescita di quotarsi in Borsa. Questa particolare tipologia di società, dunque, accelera il processo che porta un’azienda a quotarsi nei mercati finanziari, rispetto ai tempi richiesti da una tradizionale IPO (acronimo di offerta pubblica iniziale, ovvero l’offerta sul mercato di titoli azionari da parte di una società che si quota in Borsa per la prima volta).

Per questo motivo, le SPAC stanno registrando una notevole crescita negli Stati Uniti, ma anche in Europa, dove un numero sempre più crescente di investitori inizia a essere attratto da questo particolare fenomeno finanziario.

Il boom delle SPAC, come vedremo in questo articolo, interessa anche il settore Fintech, in cui sempre più società trovano il supporto delle SPAC, che si rivelano dunque fonte di know-how e capitali anche in questo verticale.

Vediamo dunque come funzionano le SPAC e quali realtà Fintech hanno trovato fortuna grazie a questa forma alternativa di raccolta di capitale.

SPAC: cosa sono e come funzionano

Acronimo di Special Purpose Acquisition Companies, le SPAC sono particolari società senza operatività sul mercato, nate con l’obiettivo di raccogliere capitali tramite un’offerta pubblica iniziale e, successivamente, di effettuare una Business Combination, ovvero una fusione/integrazione con una società Target.

Cosa succede a seguito della business combination? La SPAC smette di esistere, mentre la società Target si ritrova quotata in Borsa nello stesso mercato che era prima occupato dalla SPAC.

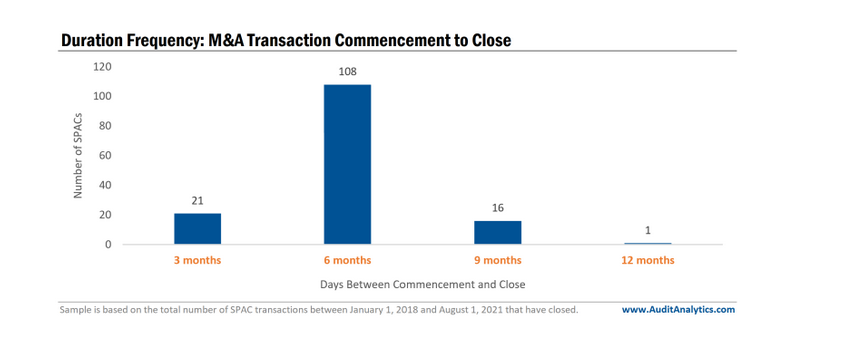

In questo modo la società Target, solitamente una PMI ad elevato potenziale di crescita, riesce a raggiungere la quotazione di Borsa in tempi più brevi rispetto a quelli previsti da una tradizionale IPO. Secondo i dati forniti da Audit Analytics, infatti, la Business Combination ha un tempo medio di 4.5 mesi, con una mediana di 6 mesi:

Al contrario, il processo che porta a un’offerta pubblica iniziale va da un minimo di 6 mesi a oltre un anno di tempo, come riportato dal Corporate Finance Institute.

Per comprendere ancora più nel dettaglio il funzionamento di una SPAC, riportiamo la definizione data da Borsa Italiana a questi particolari strumenti: “veicoli di investimento, contenenti esclusivamente liquidità, a limitato profilo di rischio, con vincolo temporale ben definito e potenzialità di guadagno rilevanti”.

Da questa definizione si possono evincere due particolarità chiave di una SPAC: rapidità e rischio contenuto. La SPAC, infatti, permette a un’impresa in crescita di entrare subito nel mercato azionario, per confermare ulteriormente il proprio trend rialzista e offrendo interessanti opportunità di guadagno a investitori con moderata tolleranza al rischio.

Ecco perché le SPAC sono considerate dagli imprenditori delle notevoli opportunità di raccolta di capitale: azzerano l’incertezza legata al processo di quotazione per le PMI, solitamente un lungo percorso che porta a un’offerta pubblica iniziale. Con le SPAC, infatti, il procedimento segue una direzione opposta: è la SPAC a cercare la PMI, garantendo una quotazione rapida in Borsa grazie alla Business Combination.

Eppure, nel mondo finanziario, c’è chi guarda alle SPAC con notevole scetticismo.

David Solomon, CEO di Goldman Sachs, nel gennaio 2021 ha definito “non sostenibili nel breve termine” le SPAC, a causa di ritmi di crescita eccessivamente elevati.

Uno studio della Stanford Law School, in effetti, sembra dare ragione al numero 1 di Goldman: “il prezzo delle azioni di una SPAC” riporta lo studio, “tende a perdere un terzo del proprio valore entro un anno dalla fusione”.

Il boom delle SPAC in Europa (e la situazione in Italia)

Nate negli Stati Uniti nei primi anni ‘90, il fenomeno delle SPAC arriva in Europa nel 2005, mentre in Italia la prima quotazione in Borsa di una SPAC si registra nel 2011, ovvero l’approdo in Borsa di “Made in Italy1”, fusa l’anno successivo con SeSa Spa, società del settore IT.

A distanza di dieci anni, il 2021 si rivela un anno chiave per l’espansione delle SPAC nel Vecchio Continente.

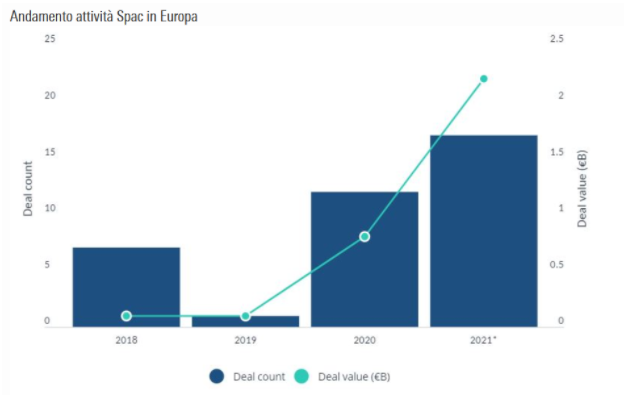

Secondo dati forniti da Pitchbook, società americana di ricerca e analisi dati sui mercati di capitali, nei primi cinque mesi il valore delle SPAC quotate nelle Borse europee è stato pari a 2,2 miliardi di euro, ben lontani dai 19,2 miliardi di dollari di valore delle quotazioni SPAC, registrato nello stesso periodo, negli Stati Uniti.

Nonostante la distanza tra Stati Uniti ed Europa sia rilevante, gli analisti Pitchbook segnalano un aumento costante delle SPAC quotate nei mercati europei. Qui di seguito, un grafico che ne conferma il trend rialzista (fonte: Pitchbook):

L’Italia, al momento, rimane fanalino di coda, con poco meno di 30 SPAC quotate in Borsa dal 2011 a oggi, una raccolta totale pari a meno di 4 miliardi. Inoltre, soltanto 21 delle SPAC ammesse sui mercati hanno concluso una Business Combination (fonte: Borsa Italiana), ossia una transazione o altro evento in cui hanno ottenuto il controllo di una o più aziende.

Esempi di Fintech quotate in Borsa grazie alle SPAC

Come accennato, le SPAC rappresentano delle ghiotte opportunità per le società Fintech che, forti di un settore in piena espansione, possono confermare la propria crescita attraverso una quotazione in Borsa, con rapidità e una gestione ottimale del rischio.

Il primo esempio di società Fintech che si è fusa con una SPAC è dato da Dave.

Dave è un’app Fintech Made in USA che aiuta i clienti a evitare commissioni di scoperto addebitati dai tradizionali istituti bancari. Con il motto “Banking for humans”, Dave permette agli utenti di tenere sotto controllo le proprie spese con un tracciato puntuale di entrate e uscite.

Inoltre, l’app offre al cliente di ottenere un anticipo sul prossimo stipendio per affrontare spese urgenti, somma che verrà restituita alla piattaforma appena lo stipendio sarà versato. Il tutto senza commissioni né interessi.

Grazie alla fusione con la SPAC VPC Impact Acquisition Holdings II, l’app Fintech si quoterà a Wall Street, con un valore di circa 4 miliardi di dollari.

Sempre negli Stati Uniti, un’altra società Fintech ha annunciato lo sbarco in borsa grazie a una fusione con InterPrivate III Financial Partners Inc., SPAC con sede a New York.

Si tratta di Aspiration Partners, bellissima startup “green Fintech”, che offre ai clienti un conto corrente con carta di debito, promettendo di piantare alberi su ogni acquisto e promuovere la neutralità carbonica individuale incoraggiando il cliente ad adottare pratiche sostenibili. Curiosità: la startup è finanziata da celebrità come Leonardo di Caprio e Robert Downey Jr.

Grazie alla fusione con la SPAC, verrà quotata in Borsa con un valore di 2.3 miliardi di dollari.

Concludiamo il paragrafo con un esempio italiano. Nonostante il nostro Paese abbia numeri molto meno incoraggianti rispetto al resto d’Europa, in Italia una SPAC ha portato alla nascita di Illimity Bank, la prima banca digitale italiana, fondata dall’ex Ministro dello Sviluppo Economico Corrado Passera.

Illimity è sbarcata in Borsa Italiana nel marzo 2019, grazie alla fusione tra SPAXS (entrata in Borsa nel 2018) e Banca Interprovinciale.

La Fintech fondata da Passera è stato uno dei primi esempi in Italia di Business Combination tra SPAC e PMI.

Conclusione

Abbiamo visto il funzionamento delle SPAC e come questo fenomeno, nato negli Stati Uniti, stia gradualmente prendendo piede anche in Europa.

Al netto dei rischi denunciati da alcuni esperti finanziari, le SPAC rappresentano un’opportunità per molte PMI di essere ammesse sui mercati in tempi rapidi e con rischi contenuti, grazie a fusioni con SPAC già quotate in Borsa.

Il fenomeno delle SPAC sembra sempre più intrecciarsi con quello del Fintech e, francamente, la cosa non ci stupisce. Il Fintech, infatti, rimane uno dei settori “tech” a maggiore crescita sia in America che in Europa (ma anche nei continenti asiatico e africano) e, per questo motivo, è in grado di attirare l’interesse di imprenditori e investitori.

A tal proposito, segnaliamo l’European Fintech IPO Company 1, SPAC fondata nei Paesi Bassi nel gennaio 2021. Si tratta della prima SPAC interamente dedicata alle Fintech europee.