- 07/09/2022

Alcuni dei servizi finanziari presenti su Fintastico ci sono stati segnalati dai nostri partner che ci compensano.

La valutazione di Fintastico deriva dalla media ponderata delle valutazioni provenienti da Trustpilot, App Store, Google Play store

Il Supply Chain Finance è un tema molto discusso ma raramente definito.

L'Osservatorio Supply Chain Finance del Politecnico di Milano, è impegnato ormai da oltre quattro anni con attività di ricerca e divulgazione scientifica sul tema, per "Supply Chain Finance" intendiamo l'insieme di soluzioni che consentono a un'impresa di finanziare il proprio Capitale Circolante (crediti, debiti, scorte), facendo leva sul ruolo che esse ricopre all'interno della Supply Chain in cui opera e sulle relazioni con gli altri attori della filiera.

Perché è importante parlare di Supply Chain Finance in Italia?

Ci sono due elementi strutturali che è opportuno considerare.

In primo luogo, i tempi di pagamento dei debiti commerciali. Essi sono estremamente lunghi, più del doppio della media europea.

Di conseguenza, il circolante delle imprese lungo la filiera si gonfia e aumenta l'esposizione finanziaria complessiva.

In secondo luogo, il panorama delle imprese italiane è costituito per il 99,9% da piccole e medie imprese che hanno una maggiore difficoltà intrinseca di accesso al credito tradizionale.

Si rendono quindi necessarie delle modalità di accesso a liquidità alternative, che siano adeguate a piccoli importi e più flessibili.

Il Supply Chain Finance si è affermato come una risposta concreta, soprattutto per piccole e medie realtà. La logica retrostante è semplice. Sfruttando i rapporti commerciali di filiera, il sistema finanziario ottiene maggiori garanzie sullo stato delle imprese da finanziare ed eroga liquidità più facilmente.

Quali sono le soluzioni riconducibile al Supply Chain Finance?

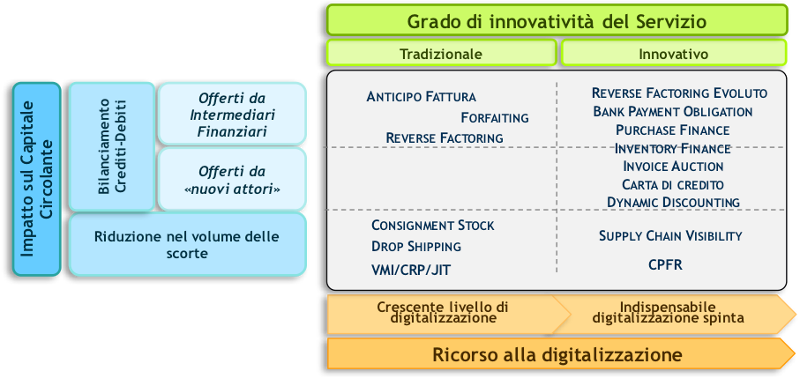

A un primo livello di analisi, lo spettro di soluzioni riconducibile al Supply Chain Finance può essere suddiviso in due categorie principali:

- pratiche di collaborazione operativa di filiera volte all'ottimizzazione delle scorte (es. vendor managed inventory, consignment sock);

- strumenti finanziari di finanziamento di capitale circolante (es. Factoring, Reverse Factoring, Inventory Finance).

Considerando come seconda dimensione di classificazione il livello di digitalizzazione necessario all'implementazione delle soluzioni, è possibile suddividere le soluzioni in due macro-gruppi:

- le soluzioni tradizionali, vale a dire attive sul mercato da diversi anni quali ad esempio Anticipo Fattura, Factoring e Forfaiting;

- le soluzioni innovative, vale a dire soluzioni che si basano su una digitalizzazione spinta dei processi e che sono ancora embrionali in termini di utilizzo da parte delle imprese, quali ad esempio il Purchase Finance, l'Inventory Finance e l'Invoice Auction.

Dall'intersezione delle due dimensioni di analisi, nasce la seguente mappatura:

Soluzioni finanziarie di Supply Chain Finance innovative

A seguito dell'espansione del mondo fintech, tramite l'ingresso di nuovi player sul mercato e la digitalizzazione crescente dei provider finanziari già presenti, i riflettori dell'offerta si sono spostati.

Dove? Nella parte in alto a destra della matrice, cioè sulle cosiddette soluzioni finanziarie di Supply Chain Finance innovative. Di seguito le principali:

- Reverse Factoring Evoluto, anche conosciuto come advanced reverse factoring.

Come il Reverse Factoring, si basa sull'opportunità per i fornitori di veder pagate le proprie fatture con tempi molto ridotti (indicativamente 7-10 giorni) e a tassi più convenienti.

Questo perché i fornitori ricevono liquidità a un costo commisurato al rischio del buyer, che presenta i fornitori all'istituto finanziario. L'innovazione del Reverse Factoring Evoluto rispetto a quello tradizionale sta nel fatto che l'erogazione del credito avviene in presenza di maggiori informazioni operative (es. dati sulle performance operative o di sostenibilità dei fornitori), a fronte di un minor rischio e di una conseguente riduzione del costo del finanziamento. Si basa su una piattaforma tecnologica in cui transano le fatture relative alla relazione cliente-fornitore, e consente al fornitore di selezionare quali fatture far scontare. - Inventory Finance: tradizionalmente fa riferimento al finanziamento di breve delle scorte attraverso una linea di credito. Più di recente vengono identificate come Inventory Finance anche soluzioni in cui un Logistics Service Provider - spesso in partnership con un istituto finanziario - acquista beni da un fornitore e ne detiene la proprietà per la durata del trasporto e dell'immagazzinamento ottimizzando crediti e debiti commerciali del fornitore e del suo cliente.

- Dynamic Discount: soluzione tecnologica che consente il pagamento anticipato da parte del cliente a fronte di uno sconto da parte del fornitore sull'importo della fattura proporzionale ai giorni di anticipo, concordato dinamicamente per ciascuna transazione. I pagamenti possono essere (o meno) intermediati da provider finanziari.

- Invoice Auction: un "marketplace" per l'anticipo fattura basato su una piattaforma tecnologica che consente a terze parti con disponibilità di capitali (istituzioni finanziarie, imprese, ma anche singoli investitori) di investire nelle fatture emesse dalle aziende, secondo un meccanismo di asta tra diversi possibili acquirenti.

- Purchase Finance: estensione concettuale dell'Invoice Discount (anticipo fattura) a tutti i documenti che appartengono al Ciclo dell'Ordine e che precedono la fatturazione (su tutti, Ordini, Conferme d'Ordine, o Documenti di Trasporto e Avvisi di Spedizione). Soluzione molto utilizzata soprattutto nei settori a gestione per commessa, dove i tempi di lavorazione sono lunghi e molto onerosi.

Le suddette soluzioni sono ancora poco diffuse nel contesto italiano, ancora fortemente dominato da soluzioni tradizionali quali Anticipo Fattura e Factoring.

Tuttavia, dal monitoraggio del fiorente ecosistema delle startup in ambito Supply Chain Finance e dai tentativi di ingresso di piattaforme fintech internazionali nel mercato italiano (C2FO), vi sono importanti segnali che sembrano presagire una significativa crescita futura.

Da una ricerca del Politecnico di Milano è emerso che il mercato potenziale del Supply Chain Finance in Italia si aggira tra i 457 e i 495 miliardi di euro. Ed è in crescita costante grazie alla diffusione di soluzioni innovative e attente alla sostenibilità, favorevoli a tutti gli attori coinvolti.