- 16/12/2021

Cos’è una Sandbox

Sandbox, letteralmente “recinto di sabbia”, è un termine inizialmente utilizzato in ambito informatico per indicare l’area test dove gli sviluppatori provano nuovi programmi prima di lanciarli definitivamente.

In ambito fintech, si potrebbe pensare che le sandbox siano collegate all’aspetto prettamente tecnologico del settore; al contrario, esse riguardano il profilo giuridico e regolamentare, tanto che si parla di “sandbox regolamentare”.

La presenza di un quadro normativo chiaro ed esplicito è un primo passo per ridurre l’incertezza del settore e aumentare l’interesse degli investitori.

Se da un lato è necessario definire i limiti in cui i nuovi servizi fintech possono operare, dall’altro non si può frenare il rapido sviluppo di questo settore, né tantomeno pensare di estendere la normativa vigente a un tipo di finanza tanto innovativa e dirompente rispetto al modello tradizionale. Le sandbox sono la soluzione alla necessità di un approccio regolamentare che tenga conto delle questioni sopraesposte.

Infatti, si tratta di ambienti strutturati in cui nuovi prodotti e nuove regole (o adattamenti di vecchie regole) vengono sviluppati congiuntamente tra imprese fintech e autorità di vigilanza. Le innovazioni sono offerte a una cerchia ristretta di clienti, consapevoli che i prodotti acquistati sono ancora in fase di sperimentazione.

In questo modo, le imprese possono testare il prodotto su scala ridotta, godendo di eventuali deroghe normative, prima del vero e proprio lancio sul mercato. Dall’ altro lato, l’autorità normativa può adattare le regole alle esigenze delle innovazioni fintech e allo stesso tempo controllare e limitare il rischio di esse per il mercato finanziario.

Le fasi di una Sandbox

Per prima cosa le imprese fintech devono superare una fase di ammissione in cui viene verificata la presenza di determinati requisiti come, in primo luogo un’amministrazione societaria solida e la componente innovativa del prodotto da testare, che giustifichi la necessità di testarlo nel terreno sicuro della sandbox.

Segue una fase preparatoria in cui l’autorità stabilisce il perimetro del “recinto”. In questa fase vengono indicate le regole esistenti applicabili al nuovo prodotto, così come un programma per lo scambio di informazioni tra autorità e partecipanti alla sandbox. Inoltre, viene delineato il numero e il tipo di clienti coinvolti, le informazioni che essi devono avere.

A questo punto il prodotto è pronto per la fase di sperimentazione, la cui durata varia dai sei mesi ai due anni, in cui società e autorità collaborano per modificare i prodotti da un lato e la regolamentazione dall’altro. In questa fase, l’autorità dispone di poteri sanzionatori qualora i partecipanti oltrepassino i limiti stabiliti precedentemente.

La fase finale prevede la valutazione da parte delle autorità, in caso di approvazione del progetto infatti vengono stabilite le regole esistenti applicabili ad esso oppure viene ufficializzata la nuova regolamentazione sviluppata parallelamente a tutte le fasi.

La Sandbox italiana

Da qualche tempo, il settore italiano del fintech è stato colpito dalla migrazione di imprese nate in Italia verso l’estero (in particolare verso il Regno Unito, primo Paese a dotarsi di una sandbox). Ciò ha comportato perdite per l’Italia in termini di sviluppo tecnologico, creazione di nuovi posti di lavoro e competitività, fattori cruciali per dare un impulso alla crescita.

Al fine di attrarre imprese estere verso l’Italia, incluse quelle “emigrate”, si è sentita la necessità di creare una sandobx italiana, dove testare prodotti fintech che, grazie a nuove tecnologie (come l’intelligenza artificiale e blockchain), consentano di innovare il settore.

Dal punto di vista legislativo, il primo passo risale al c.d. Decreto Crescita del 2019, con cui si autorizzano le principali autorità finanziarie e assicurative (Banca d’Italia, Consob, Mef e Ivass) a istituire una sandbox regolamentare. Con il Decreto attuativo del MEF 30 aprile 2021 viene ufficialmente istituita la prima sandbox italiana, le cui caratteristiche sono allineate al resto d' Europa.

In particolare, le sperimentazioni dovranno avere una durata massima di diciotto mesi, conformarsi al principio di proporzionalità, basarsi su requisiti patrimoniali e tempi di autorizzazione ridotti, nonché su definiti perimetri di operatività.

La prima finestra temporale per presentare le richieste di ammissione rimarrà aperta dal 15 novembre 2021 fino al 15 gennaio 2022; non ci sono limiti in termini di numero di progetti ammissibili e area tematica.

Tutto ciò si accompagna al compito di Banca d’Italia, Consob e Ivass di redigere, con cadenza biennale, una relazione d’analisi sul settore fintech “riportando quanto emerge dall’applicazione del regime di sperimentazione e segnalando eventuali modifiche normative o regolamentari necessarie per lo sviluppo del settore, la tutela del risparmio e la stabilità finanziaria”.

Viene inoltre costituito un Comitato fintech, con il compito di “di individuare gli obiettivi, definire i programmi e porre in essere le azioni per favorire lo sviluppo del fintech, anche in cooperazione con soggetti esteri, nonché di formulare proposte di carattere normativo”.

Tale disegno vede coinvolti anche l’Agcm, il Garante della privacy, l’Agid e l’Agenzia delle entrate, al fine di analizzare l’interdisciplinarietà legata al settore fintech sotto diversi aspetti.

Indagine fintech 2021 nel sistema finanziario italiano

Nel mese di novembre, Banca d’Italia ha pubblicato i risultati dell’analisi fintech 2021 riguardante il sistema bancario italiano, con un tasso di partecipazione del 97%.

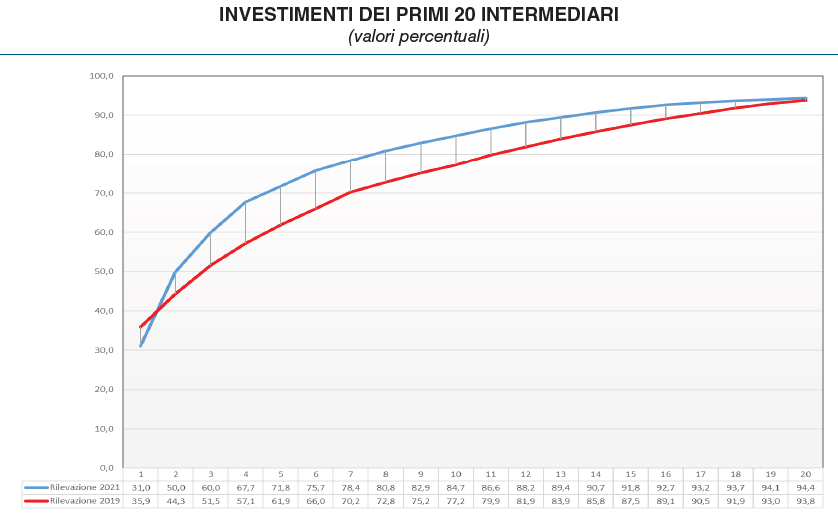

In generale, si conferma il trend crescente delle spese in tecnologia fintech, che passano da 456 milioni a 530 milioni rispetto al biennio precedente. Per chiarire la dimensione di questi progetti, basta pensare che il numero totale di progetti di investimento è pari a 329, per un importo medio di 4,4 milioni di euro. A sostenere questi costi sono un numero limitato di investitori, suggerendo un’alta concentrazione nel settore: infatti, solo i primi dieci intermediari sostengono l’85% delle spese totali, anche se la loro composizione presenta segnali di dinamicità con l’ingresso di banche di piccole e medie dimensioni.

Tuttavia, sono presenti ancora dei fattori di rallentamento, sia sul lato economico, sia su quello informatico: insufficiente domanda attesa per i nuovi prodotti e costi finanziari degli investimenti sono fattori economici di freno, mentre sul lato tech è necessario migliorare l’interoperabilità tra vecchi e nuovi sistemi e il controllo dei rischi per la sicurezza informatica.

In merito a quest'ultimo punto, le innovazioni fintech potrebbero aumentare il rischio operativo (si pensi ad esempio a possibili attacchi informatici), mentre rischi strategici, di credito e di mercato rimangono invariati.

L’analisi si sofferma poi sulle principali aree di business interessate dalle innovazioni fintech, evidenziandone gli obiettivi e i mezzi tecnologici utilizzati.

Crediti, depositi, raccolta di capitale: prima area per numero di progetti, comprende al suo interno le seguenti principali sottocategorie:

- Mobile banking: servizi finanziari e di pagamento istantanei (apertura conti, invio immediato di bonifici, raccolta depositi online, app per la gestione di conti di pagamento). Scopo: innovare la modalità di distribuzione e aumentare il grado di soddisfazione della clientela

- API (Application Programming Interface: sviluppo di software e interfacce) per ampliamento strumenti finanziari offerti tramite dispositivi mobili, riconoscimento del titolare del conto tramite video-selfie, strumenti di navigazione vocale e piattaforme per comunicazione virtuale

- Digital lending: digitalizzazione della filiera del credito, dall’acquisizione di nuovi clienti (onboarding), alla valutazione del merito creditizio e al suo monitoraggio.

- OCR (Optical Character Recognition) per la lettura automatizzata della documentazione cartacea e algoritmi per valutare il merito creditizio

Pagamenti: prima area in termini di spesa, comprende sistemi buy now pay later, nonché soluzioni innovative per la gestione degli incassi e per il monitoraggio della situazione finanziaria.

- Tecnologia prevalente: metà dei progetti si basa su API, mentre tecnologie biometriche sono utilizzate per effettuare pagamenti digitali tramite smartphone o smartwatch

Servizi di investimento: distribuzione di nuovi prodotti attraverso nuovi canali e supporto all’attività di consulenza.

- Tecnologia prevalente: algoritmi per elaborare strategie di investimento in modo automatico (robo-investing)

Servizi assicurativi: soluzioni assicurative digitali per coprire bisogni particolari in contesti e momenti specifici e che offrano polizze assicurative autoliquidanti e digitali nel caso si verifichi l’evento avverso.

- Tecnologia prevalente: blockchain

Governance: sistemi per allineare in modo automatico le nuove direttive a quelle esistenti, sottoscrizione a distanza di contratti, digitalizzazione della funzione di antiriciclaggio (verifica a distanza attraverso identità digitali).

- Tecnologia prevalente: algoritmi per aggiornare il sistema normativo, biometria per il riconoscimento a distanza dei clienti

A livello trasversale, un quarto dei progetti ricadono nel perimetro dell’open banking che, sfruttando interfacce di programmazione, consente di integrare i servizi bancari nei sistemi/app di imprese e soggetti terzi. Il rapido sviluppo di questa offerta è stato possibile grazie alla direttiva europea sui servizi di pagamento (PSD2), per cui l’utente potrà accedere ai conti di pagamenti anche su piattaforme di terzi.

Non è tutto, la PSD2 infatti obbliga le banche europee ad aprire le proprie API (interfacce di programmazione) e i dati del cliente a imprese fintech per consentire a esse di costruire i propri prodotti e servizi intorno a tali informazioni. Ciò significa che aumenterà la competizione nelle aree di tradizionale dominio delle banche, ma allo stesso tempo si apre la porta a collaborazioni fra intermediari, anche di natura non strettamente finanziaria.

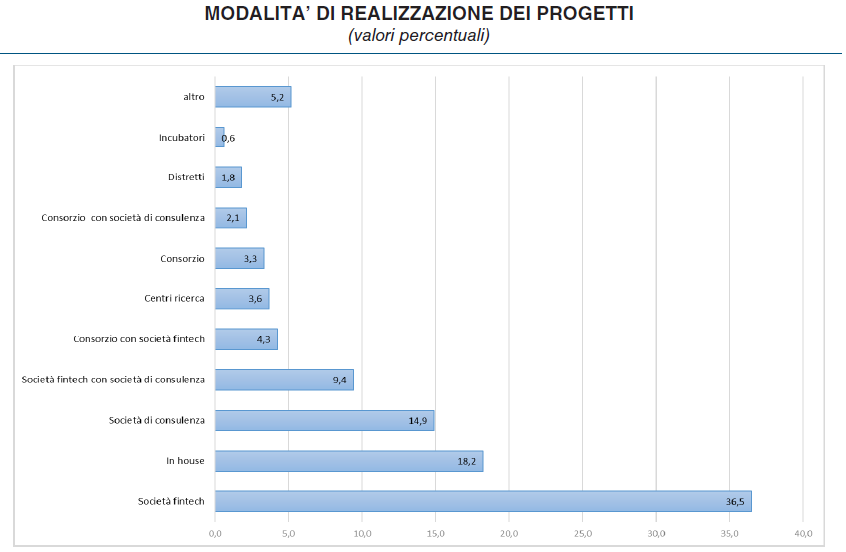

Come evidenziato dall’analisi di Banca d’Italia, la digitalizzazione del sistema bancario viene in gran parte conseguita mediante collaborazioni con imprese fintech e talvolta anche con acquisto di partecipazioni in esse; la finalità è accelerare i tempi di realizzazione dei progetti, beneficiando di tecnologie avanzate altrimenti non disponibili all’interno dell’azienda.

Almeno il 46% degli intermediari ha stretto almeno un rapporto di collaborazione in ambito fintech. Si distinguono i progetti che fanno leva su piattaforma di home banking, alla cui realizzazione concorrono in media più di 8 imprese. In generale, i partner sono aziende di piccole-medie dimensioni, la cui offerta riguarda prevalentemente le aree credito, raccolta risparmio (servizi di valutazione del merito creditizio e mobile banking) e pagamenti (portafogli digitali e trasferimenti istantanei i.e. “peer to peer”). Solo raramente le collaborazioni coinvolgono centri di ricerca, acceleratori e incubatori.

L’ultimo argomento toccato dall’indagine riguarda le criptovalute, un tema attualmente al centro dell’interesse mediatico; sorprendentemente nessun intermediario detiene crypto-attività e solo 4 offrono servizi ai clienti per la gestione di esse. Pertanto, al momento l’offerta degli istituti bancari non sembra abbracciare pienamente le nuove tecnologie blockchain.

Impatto degli investimenti fintech

Rimane da domandarsi quanto gli investimenti fintech abbiano effettivamente contribuito a digitalizzare il sistema bancario italiano. L’analisi svolta a fine 2020 da Deloitte Italia ha già evidenziato un trend crescente delle innovazioni fintech, a cui in media sono ricollegate performance economiche migliori.

Riguardo a questo, parallelamente all’aumento delle aspettative della clientela riguardo a servizi innovativi, il soddisfacimento degli utenti si configura sempre di più come vantaggio competitivo: infatti, clienti soddisfatti è più probabile che siano fidelizzati, quindi consiglino e acquistino servizi. In particolare, gli investimenti in software che offrono consigli personalizzati per la propria gestione finanziaria (Personal Financial Management), consentono in media di ottenere risultati 5,4 volte superiori rispetto agli altri attori del mercato.

Si conferma l’importanza di partnership con attori fintech, soprattutto per trainare l’offerta bancaria sul canale mobile, preferito dai clienti per attività quotidiane come pagamenti, controllo saldo e gestione carte.

Se si osserva il panorama internazionale, la digitalizzazione bancaria italiana è in linea con gli altri Paesi, ma ci sono margini di miglioramento per la procedura di apertura dei conti, dove l’Italia si trova ben al di sotto della media globale. Grandi passi avanti, invece, sono stati fatti nell’acquisizione di clienti a distanza (digital onboarding), aumentando l’efficienza dei processi e diminuendone i costi mediante tecnologie biometriche e documentazione digitale.

Conclusioni

Negli ultimi anni si è assistito a una crescita generale dei progetti fintech in Italia, sia in termini di numero sia in termini di valore degli investimenti; in tale contesto, l’introduzione della sandbox regolamentare può contribuire positivamente alla transizione digitale dell’industria finanziaria italiana. Infatti, l’apertura di nuovi canali con il mercato e un approccio normativo flessibile consentono di sviluppare una regolamentazione ad hoc, in grado di garantire la stabilità e la sicurezza del sistema senza ostacolarne la trasformazione tecnologica.

In questo modo, oltre a eliminare possibili barriere all’ingresso di tipo legale, crea le condizioni affinché il lancio dei prodotti non comporti rischi per il mercato; questo rassicura gli investitori, aumentando il loro interesse per progetti fintech. Sempre sul lato della domanda, i clienti si stanno dimostrando più aperti all’innovazione dei servizi bancari, riconoscendo i benefici offerti dalla digitalizzazione.

La sfida per il settore bancario sarà quindi sviluppare l’offerta dei prodotti e servizi innovativi che rispondano tempestivamente alle esigenze della clientela. A tal fine, risultano vincenti le collaborazioni con imprese fintech che offrono la tecnologia necessaria alla digitalizzazione del sistema finanziario, riducendo i tempi di sviluppo delle nuove proposte.