- 09/09/2022

Non indebitarsi. Inizia a risparmiare per la pensione da giovane. Crea il tuo fondo di emergenza. Santifica l'interesse composto e il suo incredibile potere.

Gli esperti di finanza personale tendono a concordare su questo tipo di principi di base, ma un paper scientifico (in fase di revisione) mette in evidenza la sorprendente disconessione tra i più popolari libri di finanza personale e la teoria economica.

L'autore dello studio è James J. Choi, professore di finanza a Yale (non proprio uno sprovveduto) ha preso in esame i 50 libri di finanza personale più popolari secondo Goodreads, uno dei più importanti social network dedicato ai libri.

L'elenco include libri famosi come Rich Dad Poor Dad (Padre ricco, padre povero) di Robert Kiyosaki, The Total Money Makeover (Libertà Finanziaria nella versione italiana) di Dave Ramsey e MONEY Master the Game: 7 Simple Steps to Financial Freedom (Soldi. Domina il gioco. Sette semplici passi per la libertà finanziaria) di Tony Robbins, oltre a numerosi libri di importanti guru della finanza come Ramit Sethi e Suze Orman. Il professore ha confrontato i consigli contenuti nei più diffusi libri sulla finanza personale con i presupposti e i principi della teoria economica tradizionale.

Choi ritiene che i consigli che elargiscono gli esperti di finanza personale nei loro libri si discostino da quelli che gli economisti ritengono essere le migliori strategie per quanto riguarda il risparmio, la gestione di un portafoglio di investimento, fino alla decisione di comprare o affittare casa. Ma mentre gli esperti di finanza personale possono sbagliarsi su alcune cose, Choi afferma che i loro consigli hanno due vantaggi rispetto alla teoria economica: sono facili da capire anche per i profani della scienza economica e affrontano i problemi finanziari con un approccio più umano rispetto alla dismal science («scienza triste») come per esempio alle quali possono andare in contro le famiglie di rispettare un budget, sopratutto quando la spesa energetica continua a crescre, qui un articolo con utili consigli su come risparmiare e ridurre le bollette.

La psicologia della finanza personale

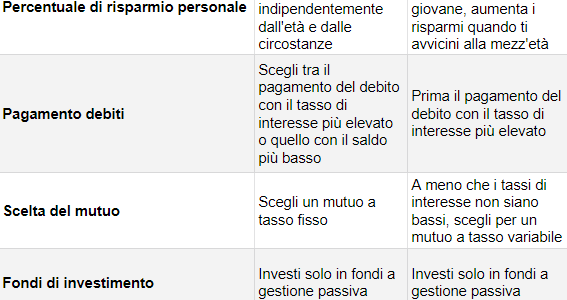

La tabella qui sotto offre un rapido riepilogo delle divergenze tra i consigli popolari sulla finanza personale e la teoria economica, secondo lo studio di Choi. In cinque aree tematiche, l'unica questione su cui le due parti sono completamente d'accordo sono i fondi comuni di investimento a gestione attiva. Per entrambi gli approcci: è difficile battere il mercato. Meglio scegliere i fondi indicizzati.

Consigli finanza personale vs. teoria economica

Perché i consigli di finanza personale si discostano così spesso dalla teoria economica? Lo studio suggerisce che il primo gruppo tende a tenere conto della psicologia, mentre il secondo opera in un mondo puramente razionale.

Ad esempio, molti esperti di finanza personale vogliono che le persone prendano l'abitudine di risparmiare una parte del loro reddito anche quando sono giovani e con poche entrate, perché poi sarà più facile per loro continuare a mettere da parte sempre più soldi man mano che il loro reddito cresce. Al contrario, gli economisti tendono a pensare che abbia senso che le persone possano risparmiare poco (o addirittura indebitarsi) mentre iniziano la loro carriera, per poi incrementare notevolmente la quota destinata al risparmio una volta che iniziano a guadagnare uno stipendio più elevato.

Allo stesso modo, Choi scopre che nove libri di finanza personale sostengono quello che Dave Ramsey chiama il "metodo della valanga", conosciuto anche come stacking o impilamento del debito, prevede il pagamento minimo delle rate mensili di tutti i tuoi debiti. Una volta estinto un debito, userai il denaro in eccedenza per rimborsare un altro debito con il tasso di interesse più alto. Quando avrai estinto anche questo debito, potrai passare al debito successivo con il tasso di interesse più alto e così via, fino a rimborsare il tuo ultimo debito.

Questo va contro il pensiero degli economisti secondo cui è meglio dare la priorità all'eliminazione dei debiti con i tassi di interesse più elevati. Lo studio osserva che questi guru della finanza personale offrono il metodo della valanga come un modo per aiutare le persone a rimanere motivate e diventare libere dai debiti, operando secondo la teoria che le persone avranno maggiori probabilità di rimanere sulla buona strada se ottengono piccole vincite lungo il percorso.

Il modo migliore per risparmiare, secondo i principali libri di finanza personale

Il documento contiene anche alcuni spunti interessanti sui consigli più comuni raccolti dai libri di finanza personale. Ad esempio, dei 25 libri che contenevano consigli specifici sulla dimensione ideale del fondo di emergenza, la maggioranza raccomandava di essere in grado di sostenere spese per almeno tre mesi consecutivi.

Choi osserva che gli economisti tendono a pensare al risparmio in modo molto diverso dagli esperti di finanza personale. Gli economisti prendono in considerazione il costo opportunità, ad esempio l'acquisto di un'auto nuova per sostituire quella attuale che alla fine ti porterà a lasciare un bel po' di euro al meccanico. In generale, gli accademici sono d'accordo sul fatto che un risparmio eccessivo delle persone possa danneggiare l'economia che in gran parte, dipende dalle spese che le persone fanno per vari beni e servizi.

Gli esperti di finanza personale solitamente non si preoccupano troppo delle possibili conseguenze sull'economia di scelte economiche sbagliate. Il loro obiettivo principale è quello di continuare a vendere i loro libri per il proprio tornaconto personale. Per approfondimenti a questo link potete trovare il paper, mentre qui l'articolo originale apparso su Quartz.